Russian Federation

Russian Federation

Saint Petersburg State University of Economics

Russian Federation

A review article on investment vehicles for companies in the modern digital economy. The article presents the main financial instruments available to organizations that allow them to invest free funds to generate additional income. Deposits, bonds, Federal loan bonds, stocks, mutual funds, ETFs and REITs are considered. Their main parameters are analyzed from the point of view of applied use, as well as the possibility of implementing transactions for the placement of funds in these instruments through digital channels. The article provides up-to-date quotes for rates and profitability parameters of instruments. Different banks and their terms of placement are compared on deposits. The main idea of the article is to convey the need to study, select and use specific tools in accordance with the objectives of the organization in order to obtain maximum additional income.

economic security, investment and consumer balance; deposits, ETFs, stocks, bonds, Federal loan bonds, transactions, mutual funds

Экономика, как совокупность отношений между людьми, складывающихся в процессе: производства; обмена; накопления; распределения; потребления материальных и нематериальных (услуг) благ с целью удовлетворения демографически обусловленных потребностей людей, представляет собой циклический управляемый процесс по обеспечению баланса в контурах: межотраслевого; товарно-денежного баланса; баланса платежеспособности; внешнеторгового и инвестиционно-потребительского балансов (рис. 1) [1].

Нарушение баланса хотя бы в одном из контуров приводит к разбалансировке всего экономического механизма с последствиями не только в экономической, но социальной, политической и др. сферах, интегрировано влияя на обеспечение национальной безопасности государства.

Рисунок 1 – Структурная модель управления макроэкономическими процессами

Обеспечение национальной безопасности и, как одной из составляющих, экономической безопасности требует, в том числе формирование соответствующего целеполагания в инвестиционной сфере. Важнейшим фактором устойчивости российской экономики является развитие внутреннего инвестиционного потенциала, разработка эффективной и практически реализуемой государственной инвестиционной политики, что составляет одну из важнейших стратегических задач государства.

В соответствие с Указом Президента РФ от 13 мая 2017 г. № 208 «О Стратегии экономической безопасности Российской Федерации на период до 2030 года» в число основных показателей оценки состояния экономической безопасности Российской Федерации входят [2]:

«…

4) доля инвестиций в основной капитал в валовом внутреннем продукте;

…

16) доля инвестиций в машины, оборудование и транспортные средства в общем объеме инвестиций в основной капитал;»

Уровень и устойчивость инвестиций в экономику обеспечивает возможность для устойчивого экономического роста и в целом социально-экономического развития [3].

Из существующих в настоящее время замыслов правления российской экономикой, включающих:

- монетаризм с достижением основного параметра – уровня инфляции;

- неолиберальной модели, ориентированной на сокращение доли государственных расходов в ВВВП;

- радикально-либеральном подходе, заключающемся в либерализации цен естественных монополий,

инвестиции в основной капитал являются консервативным, но самым значимым фактором развития российской экономики. В настоящее время одной из главных причин торможения экономического развития является недостаток капитала (как основного, так и оборотного), недоступность кредитных ресурсов, особенно инвестиционных, а также их неэффективное использование.

В Российской Федерации в настоящее время разработаны такие инструменты инвестиционной политики, как концессионные соглашения, Инвестиционный фонд, особые экономические зоны, создан Банк развития.

Однако инвестиций для развития российской экономики недостаточно. Потребности для развития и роста национальной экономики составляют не менее $120 млрд. в год. По оценке китайского опыта развития для решения инвестиционных задач, государство в последние годы вывело (точнее, не ввело в хозяйственный оборот) более $2000 млрд. Можно говорить об отсутствии продуманной и обоснованной государственной монетарной и инвестиционной политики, способной обеспечить объем инвестиций, необходимый для развития приоритетных отраслей промышленности и устойчивого роста российской экономики.

В Российской Федерации к 2024 году стоит ряд существенных задач по трансформации экономики, в том числе, государству необходимо внедрить новые цифровые практики во всех ключевых экономических сферах [4].

Инвестирование, как вложение свободных денежных средств компаний с целью получения дохода [5], с учетом имеющихся на рынке инструментов является в этом плане консервативным процессом.

При этом целью инвестиционного менеджмента любой компании, является подбор и использование таких инструментов, которые позволят решить прикладные задачи максимально быстро и выгодно, в том числе с использованием различных цифровых платформ.

К сожалению, наличие свободных денег для предприятия является не только желаемым результатом операционной деятельности, но и вызывает вопросы их разумного использования в рамках действующего законодательства.

Это связано с тем, что ставка налога на дивиденды для собственника компании (резидента) в 2020 году составляет 13%. При выплате дивидендов в денежной форме этот налог выплачивает предприятие как налоговый агент для своего учредителя. Таким образом, чтобы законно направить деньги для личного использования собственников компании необходимо выплатить существенные налоги.

При этом своих инвестиционных проектов, направленных на модернизацию производства или создание новых активов, у компании по различным причинам может не быть, либо временной горизонт на распоряжение свободными средствами слишком короткий, в связи с чем предприятия реализуют различные внешние инвестиционные стратегии от депозитов до брокерских счетов и инвестиционных портфелей.

Для того, чтобы решить указанную задачу по выбору инструментов инвестирования проведем их непосредственный анализ.

В целом выделим следующие прикладные инструменты, доступные организациям, – это депозиты, облигации, акции, паевые инвестиционные фонды и ETF, а также ЗПИФн и REIT.

Рассмотрим каждый инструмент с учетом его параметров и особенностей. Так же будем учитывать возможность реализации указанных банковских и брокерских продуктов через цифровые каналы.

Депозиты

Стандартные условия работы банков по банковским депозитам сформированы многолетней историей и являются однотипными. Ранее договоры размещения средств в депозит были двухсторонними и заключались только на бумаге. Теперь же все условия, на которых заключаются депозитные сделки интегрированы в системы дистанционного банковского обслуживания. Для открытия нового депозита клиенту достаточно нажать кнопку [6], см. рис.2.

Рисунок 2 – Открытие депозита в Сбербанке

Механизм действия депозитов прост: средства при размещении со счета компании направляются на депозитный счет, откуда по истечении срока размещения возвращаются с процентами на расчетный счет компании.

Сейчас в функционале любого Банка реализованы депозиты для юридических лиц с заключением сделки непосредственно в личном кабинете клиента на сайте Банка.

Таким образом совершение сделок занимает считанные минуты, а подписание заявлений о присоединении к условиям размещения или договоров депозита происходит с использованием сертификатов электронной цифровой подписи.

Кратко сравнение депозитов для различных Банков приведено в табл. 1.

Таблица 1.

Сравнение ставок депозитов

|

БАНК |

Сумма размещения, тыс. рублей |

Срок размещения, дней |

% ставка |

|

Депозит |

|||

|

Сбербанк |

100-1000 |

7-365 |

2-2,91 |

|

ВТБ |

100-1000 |

7-365 |

2,5-3,75 |

|

Альфа-Банк |

100-1000 |

7-365 |

2,5-4 |

|

Открытие |

100-1000 |

7-365 |

2-4 |

|

Райффайзен Банк |

100-1000 |

7-365 |

2,5-4,5 |

Процентные ставки банков близки к уровню официальной инфляции. При этом следует отметить, что в отличие от вкладов физических лиц, депозиты юридических лиц не застрахованы Агентством по страхованию вкладов и вопрос страхования таких депозитов полностью ложится на саму компанию, которая размещает средства таким образом.

В целом же риски использования банковских депозитов минимальны, так как их условия четко фиксированы в договорах или заявлениях о присоединении к условиям размещения средств в банке.

Некоторыми крупными банками реализованы так называемые структурные (бивалютные) депозиты.

Это рисковый инструмент, который выглядит следующим образом: при размещении средств заранее оговариваются условия возврата депозита в рублях или, по заранее определенному курсу, в другой альтернативной валюте, обычно долларах или евро [7]. При этом, если курс выбранной валюты вырос на дату окончания размещения средств, то клиент при размещении получает свои средства плюс доходность в рублях в виде определенной при размещении % ставки. В случае же когда курс выбранной при размещении валюты падает, клиент получает обратно сумму размещения в альтернативной валюте по курсу на дату окончания размещения и проценты в рублях.

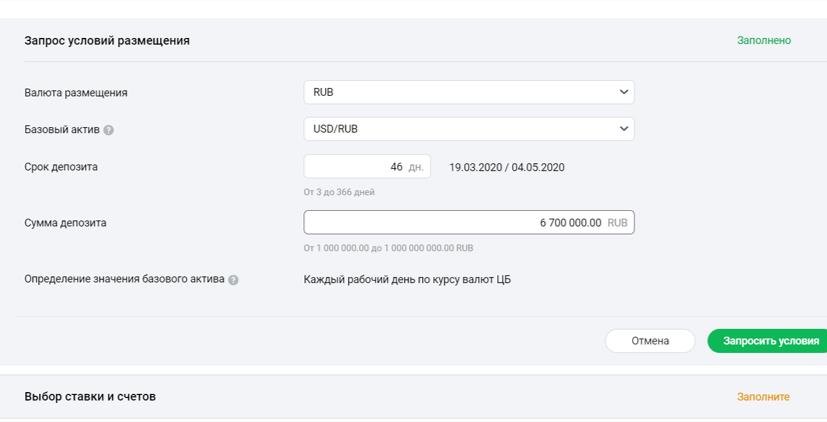

В личном кабинете компании, работающей с ПАО Сбербанк, процесс размещения такого депозита будет сводиться к следующим действиям:

- выбор валюты размещения;

- выбор суммы и срока размещения;

- выбор базового актива.

На рис. 3 приведена иллюстрация запроса на размещение условий в личном кабинете организации на сайте ПАО Сбербанк.

Рисунок 3 – Запрос условий по бивалютному депозиту

Информация о сроках размещения и доходности по структурным депозитам в ПАО СБЕРБАНК приведена в табл. 2.

Таблица 2.

Бивалютный депозит RUB/USD

|

Срок |

Сумма в валюте размещения, руб. |

Дата фиксации курса |

Дата выплаты депозита |

Целевой уровень |

Базовая ставка |

Итоговая доходность для Клиента (%годовых) |

Доход для клиента, в валюте размещения |

|

7 |

100 000 000 |

13.05.2020 |

14.05.2020 |

73,00 |

3,06% |

10,89% |

208 929,04 |

|

7 |

100 000 000 |

13.05.2020 |

14.05.2020 |

72,75 |

3,06% |

7,53% |

144 486,01 |

|

14 |

100 000 000 |

20.05.2020 |

21.05.2020 |

72,50 |

3,20% |

8,76% |

335 989,10 |

|

32 |

100 000 000 |

05.06.2020 |

08.06.2020 |

72,50 |

3,17% |

7,93% |

694 903,90 |

|

46 |

100 000 000 |

19.06.2020 |

22.06.2020 |

72,25 |

3,14% |

7,16% |

901 771,32 |

|

60 |

100 000 000 |

03.07.2020 |

06.07.2020 |

72,00 |

3,10% |

6,59% |

1 083 276,15 |

|

91 |

100 000 000 |

05.08.2020 |

06.08.2020 |

71,75 |

2,99% |

5,98% |

1 491 648,64 |

|

183 |

100 000 000 |

05.11.2020 |

06.11.2020 |

71,50 |

3,18% |

5,06% |

2 534 434,16 |

|

238 |

100 000 000 |

30.12.2020 |

31.12.2020 |

71,00 |

3,30% |

4,74% |

3 087 839,33 |

Таблица сформирована по данным на 01.08.2020 при курсе 73 рубля за доллар.

Таким образом, компания может получить доход существенно больше дохода, предусмотренного при использовании стандартных депозитов и сделок с неснижаемым остатком на счете. Правда, если курс валюты будет вести себя не так, как прогнозировала компания при размещении, то она может понести убытки, связанные с курсовой разницей. В такой ситуации есть вероятность получить даже меньше, чем было размещено в момент открытия бивалютного депозита.

Так же крупные банки, например ПАО ВТБ и ПАО Сбербанк, реализуют сделки обратного РЕПО (reverse repo). Это сделки покупки через финансового посредника ценных бумаг с обязательством обратной продажи на срок от 1 дня до 90 дней. Банки приводят эти сделки в сравнение с обычными депозитами для упрощения, хотя по структуре они сложнее и помимо расчетного счета в обязательном порядке компании потребуется открыть брокерский счет.

Сделки Репо фиксируются через брокера и средства с % доходностью после размещения возвращаются на брокерский счет откуда их нужно будет выводить обратно на расчётный счет компании.

В рублевых ставках РЕПО выглядит привлекательнее классических депозитов, так как ставки обычных депозитов ниже.

Ниже представлена сравнительная таблица (табл. 3) ставок РЕПО для юридических лиц и ставок по классическим депозитам в рублях и долларах США в ПАО Сбербанк на июль 2020 [8].

Таблица 3.

Сравнительная таблица ставок по сделкам обратного РЕПО

и классических депозитов:

|

Срок |

REPO_RUB |

Депозит RUB, % |

REPO_USD |

Депозит |

|

1 |

4,19 |

1,95 - 2,57 |

-0,55 |

0,01 |

|

7 |

4,19 |

2,06 - 2,57 |

-0,55 |

0,01 |

|

30 |

4,19 |

2,17 - 2,70 |

-0,50 |

0,01 |

|

60 |

4,19 |

2,10 - 2,62 |

-0,50 |

0,01 |

|

90 |

4,15 |

2,00 - 2,50 |

-0,50 |

0,01 |

Очевидно, что рублевое обратное РЕПО выигрывает у классических депозитов в рублях на всех сроках. При этом срок сделок РЕПО по размещению средств до 90 дней. Сделку по стандартному депозиту можно заключить на гораздо более длинный срок.

Обязательно нужно обращать внимание на то, что брокер/посредник за размещение средств через РЕПО взымает комиссии:

- комиссию за покупку/продажу ценных бумаг или совершение сделки;

- депозитарную комиссию за учет и хранение ценных бумаг;

- комиссию за ведение/обслуживание брокерского счета.

Эти комиссии влияют на уровень итоговой доходности по сделкам размещения средств в обратное РЕПО.

В ПАО Сбербанк клиенты могут подавать заявки по таким сделкам через систему интернет-трейдинга или по телефону через специализированную службу «трейд-деск».

Так же имея брокерский счет, компании могут приобретать ценные бумаги с целью получения дополнительной доходности от дивидендов или ожидаемого роста стоимости этих бумаг.

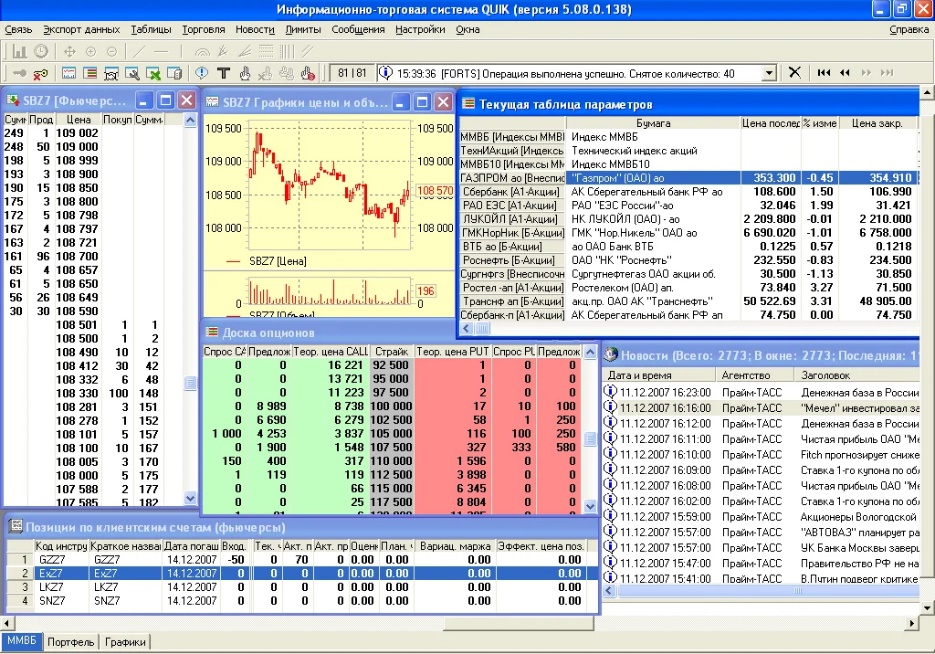

Одним из наиболее популярных приложений для анализа и покупки ценных бумаг является QUIK.

Ниже приведен пример рабочего стола программы QUIK (рис. 4).

Рисунок 4 – Программа QUIK

Здесь есть возможность построения графиков по конкретным ценным бумагам для визуализации трендов по покупке/продаже активов, а также есть возможность по непосредственному формированию заявок на покупку продажу ценных бумаг.

Рассмотрим основные свободно торгующиеся ценные бумаги, как инструменты для инвестирования свободных средств компании.

Облигации

Облигация – это долговая ценная бумага, подтверждающая обязательство эмитента возместить владельцу ее номинальную стоимость в установленный срок и выплатить фиксированный доход [9].

Номинальная стоимость – это сумма, указанная на бланке облигации или в проспекте эмиссии. Как правило, облигации выкупаются по номинальной стоимости. Однако текущая рыночная цена облигации может не совпадать с номиналом и зависит от конъюнктуры рынка.

Приобретая облигации на рынке, компания-инвестор «дает в долг» средства компании-эмитенту на определенный срок и под установленный процент.

Если рассматривать облигации с погашением в 20-ом году, то можно выделить следующие (см. табл. 5) [10].

Таблица 5.

Топ российских облигации с погашением в 2020 г.

|

Краткое наименование |

Дата погашения |

Доходность по средней цене |

|

РЖД-2020 |

06.10.2020 |

2,56% |

|

ВТБ-1-40 |

15.09.2020 |

2,58% |

|

Нор.Никель 20 |

28.10.2020 |

2,21% |

|

АЛРОСА-20 |

03.11.2020 |

2,06% |

|

ЛУКОЙЛ-20 |

09.11.2020 |

2,30% |

Рассмотрим также варианты приобретения облигаций сроком до 3-х лет (табл. 6) [10].

Таблица 6.

Еврооблигации для неквалифицированных инвесторов со сроком более 1 года

|

Бумага/ Short name |

ISIN |

Текущая ставка купона, % годовых |

Номинал |

Дата погашения |

Дюрация до погашения, лет |

Индикативная цена, |

Индикативная доходность, |

|

RosneftInternational Finance_22 RosNef-22 |

XS0861981180 |

4,199 |

1 000 |

06.03.2022 |

1,86 |

102,5 |

3.04% |

|

ГОВОЗ РФ 12840060V (XS) RUS-22 |

XS0767472458 |

4,5 |

200 000 |

04.04.2022 |

1,94 |

105,6 |

1.64% |

|

Veb Finance plc 6.025 05/07/22 VEB-22 |

XS0800817073 |

6,025 |

1 000 |

05.07.2022 |

2,19 |

106,5 |

3.06% |

|

GPN Capital S.A. 4.37500 19/09 GPN-22 |

XS0830192711 |

4,375 |

1 000 |

19.09.2022 |

2,40 |

103,6 |

2.94% |

|

MMC Finance DAC 14/10/22 MMC-22 |

XS1298447019 |

6,625 |

1 000 |

14.10.2022 |

2,47 |

109,3 |

2.82% |

|

Novatek Finance 4.422 13/12/22 MMC-22 |

XS0864383723 |

4,422 |

1 000 |

13.12.2022 |

2,63 |

104,4 |

2.81% |

|

MMC Finance DAC 4.1 11/04/23 GMKN-23 |

XS1589324075 |

4,1 |

1 000 |

11.04.2023 |

2,96 |

103,8 |

2.88% |

|

ГОВОЗ РФ 12840068V (XS) RUS-23 |

XS0971721450 |

4,875 |

200 000 |

16.09.2023 |

3,39 |

109,6 |

1.96% |

|

Veb Finance plc 5.942 21/11/23 Veb-23 |

XS0993162683 |

5,942 |

1 000 |

21.11.2023 |

3,57 |

109,6 |

3.16% |

|

GPN Capital S.A. 6.00 27/11/23 GPN-23 |

XS0997544860 |

6 |

1 000 |

27.11.2023 |

3,59 |

109,95 |

3.15% |

В таблице приведены обобщенные котировки по эмитентам с рейтингами инвестиционной категории, минимальный рейтинг эмитентов ВВ.

Очевидно, что облигации более интересны на длительных сроках размещения с учетом возможного дивидендного дохода.

Широко известны в кругах частных и корпоративных инвесторов облигации федерального займа (ОФЗ), которые являются не чем иным, как долговыми обязательствами государства. Номинал большинства ОФЗ составляет 1000 рублей. Основные параметры ОФЗ приведены в табл. 7 [10].

Таблица 7.

Основные параметры ОФЗ

|

Имя |

Лет до погашения |

Доходн. |

Год. куп. дох. |

Цена на 20.06.20, % |

Объем, млн руб. |

Купон, руб. |

Выплат в год |

|

|

|

ОФЗ 26233 |

15,1 |

5.8% |

6.10% |

104.25 |

7 908.3 |

28,08 |

2 |

||

|

ОФЗ 26228 |

9,8 |

5.6% |

7.65% |

116.199 |

3 663.3 |

38,15 |

2 |

||

|

ОФЗ 29012 |

2,4 |

5.6% |

6.38% |

101.798 |

2 140.3 |

31,81 |

2 |

||

|

ОФЗ 26232 |

7,3 |

5.2% |

6.00% |

105.15 |

2 000.9 |

29,92 |

2 |

||

|

ОФЗ 26222 |

4,3 |

4.8% |

7.10% |

109.254 |

963.8 |

35,4 |

2 |

||

|

ОФЗ 26234 |

5,1 |

4.9% |

4.50% |

98.399 |

758.2 |

28,48 |

2 |

||

|

ОФЗ 26217 |

1,2 |

4.3% |

7.50% |

103.596 |

594.3 |

37,4 |

2 |

||

|

ОФЗ 26229 |

5,4 |

5.0% |

7.15% |

110.421 |

531.1 |

35,65 |

2 |

||

|

ОФЗ 26209 |

2,1 |

4.4% |

7.60% |

106.438 |

423.6 |

37,9 |

2 |

||

|

ОФЗ 26205 |

0,8 |

4.0% |

7.60% |

102.883 |

394.0 |

37,9 |

2 |

Можно сделать вывод, что доходность облигаций со сроком погашения до года или в текущем году крайне мала. Она либо равна, либо даже меньше доходности по стандартным банковским депозитам. При этом, чтобы купить такие облигации потребуется брокерский счет, а, соответственно, необходимо будет платить комиссию за ведение этого счета и за совершение операций. В этом плане депозиты проще и доступнее при сопоставимой доходности.

Но если рассматривать сроки инвестирования до трех лет, то тогда эти недостатки могут быть исключены с учетом более высокого процентного дохода по облигациям и отсутствия необходимости совершать с этими облигациями какие-либо регулярные операции, при условии того, что компания будет держать данные ценные бумаги в течение длительного времени или до их полного погашения.

Правда остаётся рыночный риск того, что эмитент по каким-то причинам не сможет исполнить свои обязательства по приобретенным облигациям.

Акции

Акция – долевая ценная бумага, которая свидетельствует об участии в капитале акционерного общества, дает право на получение части прибыли общества в виде дивидендов и на участие в управлении обществом [9].

Дивиденды – часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров.

В рамках порядка начисления и выплаты дивидендов акции могут делиться на привилегированные и обыкновенные.

Держатели привилегированных акций пользуются преимущественным правом на получение дивидендов, минимальная величина которых должна гарантироваться при выпуске (эмиссии) таких акций. Поскольку коммерческие интересы держателей привилегированных акций защищены, их владельцы, как правило, не имеют право голоса в акционерном обществе.

Дивиденды по обыкновенным акциям зависят от результатов деятельности акционерного общества и начисляется обычно по решению собрания акционеров. Так как коммерческие интересы акционеров, держателей обыкновенных акций, в плане гарантированной выплаты дивидендного дохода не защищены, то они наделяются правом голоса в акционерном обществе.

В различных торговых платформах для формирования заявок по приобретению и продаже акций, облигаций и других рыночных инструментов (QUIK, Сбербанк Инвестиции, ВТБ Инвестиции и т.д.) реализована возможность получения аналитики по изменению курсов ценных бумаг и актуальных финансовых и экономических новостей в одном приложении или личном кабинете.

Ниже приведен пример рабочего экрана с котировками акций АО МТС (рис.5).

Рисунок 5 – Приложение ВТБ-Инвестиции, котировка акций АО МТС

Наиболее популярными у российских и зарубежных инвесторов являются акции так называемых «голубых фишек», это самые ликвидные акции лучших игроков рынка и топовых компаний различных отраслей. Причем для каждого международного рынка характерно определение своих «голубых фишек».

Проследим за ценой четырех популярных российских акций, торгующихся на Московской бирже, за последние 5 лет (табл. 8). Это дает понять, на какую доходность может рассчитывать долгосрочный инвестор.

Таблица 8.

Топ-4 российские акции, рост цены за 5 лет

|

Компания |

Цена акции на конец 2014 года |

Цена акции на конец 2019 года |

Доходность за 5 лет (без учета дивидендов) |

|

|

|

Сбербанк |

54,2 |

254,75 |

370% |

||

|

«Газпром» |

130 |

256,4 |

97% |

||

|

МТС |

169 |

319,95 |

89% |

||

|

«АЛРОСА» |

62,8 |

84,32 |

34,26% |

Полный перечень «голубых фишек» в России состоит из 15 компаний (см. табл. 9) [11].

Таблица 9.

Полный перечень российских «голубых фишек»

|

Голубые фишки |

Цена на 14.01.2020, руб. |

Число акций в 1 лоте |

Минимальный размер покупки |

|

АЛРОСА ао |

91,89 |

10 |

918,9 |

|

СевСт-ао |

960,2 |

10 |

9602 |

|

FIVE-гдр |

2209,5 |

1 |

2209,5 |

|

ГАЗПРОМ ао |

251,5 |

10 |

2515 |

|

ГМКНорНик |

20362 |

1 |

20362 |

|

ЛУКОЙЛ |

6530 |

1 |

6530 |

|

Магнит ао |

3345 |

1 |

3345 |

|

МТС-ао |

319,45 |

10 |

3194,5 |

|

НЛМК ао |

146,84 |

10 |

1468,4 |

|

Новатэк ао |

1305,6 |

10 |

13056 |

|

Роснефть |

481,15 |

10 |

4811,5 |

|

Сбербанк |

262,4 |

10 |

2624 |

|

Сургнфгз |

53,805 |

100 |

5380,5 |

|

Татнфт ао |

806 |

10 |

8060 |

|

Yandex clA |

2703,4 |

1 |

2703,4 |

Инвестирование в акции компаний подразумевает возможность использования различных стратегий инвестирования.

Например, популярная в прошлом стратегия «Foolish Four» или «Четыре глупца», которая была озвучена Дэвидом и Томом Гарднер (David & Tom Gardner) в 1999 году [12].

Это простая табличная стратегия, основанная на ежегодном выборе четырех акций для своего инвестиционного портфеля из TOP 20-30 компаний с высокой доходностью по дивидендам.

Для расчета доходности отобранных акций необходимо дивиденды, полученные за акцию, разделить на текущую цену данной акции. Далее рассчитываем позицию акции по формуле: полученная доходность акции /корень текущая цена акции.

Таким образом формируем таблицу значений (табл. 10).

Таблица 10.

Пример стратегии «Foolish Four»

|

Наименование |

Цена 1 акции |

Дивиденды на 1 акцию |

Доходность |

Доходность/ кв. корень цены акции |

|

Сургутнефтегаз-п |

40,67 |

7,62 |

0,187361692 |

0,029379453 |

|

Мечел-ап |

111,4 |

18,21 |

0,163464991 |

0,01548753 |

|

МРСК Центра и приволжья |

0,28 |

0,0407 |

0,145357143 |

0,274699179 |

|

Алроса-Нюрба |

79800 |

10395 |

0,130263158 |

0,000461127 |

|

Энел Россия |

1,12 |

0,1415 |

0,126339286 |

0,119379404 |

|

МРСК Волги |

0,11 |

0,0132 |

0,12 |

0,361813613 |

|

МГТС-п |

1960 |

232 |

0,118367347 |

0,002673646 |

|

ЛСР |

682,4 |

78 |

0,114302462 |

0,004375585 |

|

МРСК Юга |

0,0721 |

0,0081262 |

0,112707351 |

0,419744109 |

|

Ленэнерго-п |

102,5 |

11,14 |

0,108682927 |

0,010734934 |

Сравниваем получившиеся значения в последнем столбце и отбираем 4 компаний с максимальными показателями. Минимальный срок инвестирования в рамках такой стратегии – 1 год. Отобранные таким образом акции покупаются на равные суммы. В конце следующего года анализ повторяется: те акции, которые в список не попали, продаются. Взамен покупаются другие, которые соответствуют критерию наилучшей позиции в таблице значений.

В целом, стратегий инвестирования в акции достаточно большое количество, вопрос только в адекватности их применения для юридического лица в плане достижения необходимой доходности и возможных трудозатрат. Некоторые стратегии могут подразумевать фундаментальный анализ компаний, акции которых планируются к приобретению. Этот анализ потребует значительного времени и различных данных для составления соответствующего рейтинга. Другие же стратегии достаточно просты и данные для их использования найти несложно.

Паевые инвестиционные фонды и ETF

Паевым инвестиционным фондом (ПИФ) в рамках Российского законодательства является имущественным комплексом и относится к взаимным фондам. В свою очередь взаимный фонд или фонд взаимных инвестиций (англ. Mutual Fund) – это портфель акций, который отобрали и приобрели профессиональные финансисты (портфельные управляющие) на средства сотен или тысяч частных вкладчиков.

При этом образование юридического лица не происходит, а управление имуществом фонда передаётся управляющей компании с целью дальнейшего роста стоимости имущества ПИФ. Таким образом, подобный фонд собирается из средств инвесторов-пайщиков, каждый из которых является собственником определенного количества паёв.

Цель создания ПИФ – получение прибыли на объединённые в фонд активы и распределение полученной прибыли между пайщиками пропорционально количеству паёв.

Инвестиционный пай – это именная ценная бумага, подтверждающая право её собственника на долю имущества фонда, а также погашения (выкупа) принадлежащего пая в соответствии с закрепленными правилами. Каждый инвестиционный пай предоставляет его владельцу одинаковый объём прав.

В табл. 11 приведены 5 лучших и 3 худших ПИФ, доступных к приобретению напрямую на Московской бирже [10].

Таблица 11.

Топ-5 и Bottom-3 ПИФ на первое полугодие 2020 года

|

ПИФ |

Описание |

Доходность за год в рублях |

Минимальная инвестиция, рублей |

Комиссия за управление, в год |

|

|

|

Фонд FinEx FXIT |

Фонд инвестирует в акции IT-сектора США: Apple, Microsoft, Intel, Visa, IBM, Cisco, Oracle и другие. |

49,6% |

6000 |

0,9% |

||

|

ОПИФ рыночных финансовых инструментов «Газпромбанк — Золото» |

Цена на золото формируется и котируется в долларах США. Фонд инвестирует в акции и ETF |

47,30% |

1000 |

не более 2,5% |

||

|

FinEx FXGD ETF Золото |

Фонд максимально точно отслеживает цену золота на глобальном рынке. Характеризуется минимальной разницей между ценой покупки и продажи на бирже и без НДС |

43,5% |

700 |

0,45% |

||

|

«Открытие - Золото» |

Фонд инвестирует в акции биржевого фонда (ETF) SPDR Gold Shares, который содержит физические золотые слитки. |

41,27% |

1000 |

2,5% |

||

|

ОПИФ рыночных финансовых инструментов «ВТБ — Фонд Технологий будущего» |

Фонд инвестирует в акции компаний технологического сектора |

39,33% |

1000 |

не более 2,5% |

|

|

|

ОПИФ рыночных финансовых инструментов «Система Капитал – Российские акции» |

Фонд инвестирует в диверсифицированный портфель акций российских эмитентов |

1,6% |

100 |

1,25% |

|

|

|

ОПИФ рыночных финансовых инструментов «УРАЛСИБ Первый» |

Фонд инвестирует в наиболее недооценённые акции по фундаментальным показателям. Средства Фонда вкладываются преимущественно в «голубые фишки» |

0,09% |

1000 |

4,0% |

|

|

|

«Открытие - Зарубежная собственность» |

Фонд инвестирует в акции биржевого фонда (ETF) iShares U.S. Real Estate, в портфель которого входят акции компаний, инвестирующих в жилую и коммерческую недвижимость США. |

-5,99% |

1000 |

1,9% |

|

Таким образом ПИФы могут показывать как относительно высокую доходность, так и приносить собственникам убытки при неблагоприятных рыночных условиях как за счет общего снижения стоимости, так и за счет того, что доходность не перекрывает обязательную комиссию за управление фондом.

ETF фонды – это инвестиционные фонды, включающие в себя акции нескольких десятков компаний. Аббревиатура ETF расшифровывается как Exchange Traded Funds, то есть биржевой инвестиционный фонд.

Такие фонды обычно представляют собой портфель с акциями крупнейших российских или зарубежных компаний.

ETF фонд отслеживает индексы выбранной биржи за счет того, что акции в портфель фонда приобретаются в той же пропорции, что и в индексе. Например, индекс ММВБ – взвешенный по уровню капитализации индекс цен 30 наиболее ликвидных акций в фондовой секции Московской межбанковской валютной биржи. Таким образом, если индекс ММВБ снижается, ценные бумаги теряют в цене. При повышении биржевых индексов стоимость, соответствующих им ETF, будет расти.

Ниже в табл. 12 приведены ETF, которые можно купить на Московской Бирже [11].

Таблица 12.

ETF на ММВБ

|

№ |

Фонд |

Наименование Провайдера |

Базовый актив |

Валюта |

Тикер |

|

|

Облигации/Еврооблигации |

||||||

|

1 |

FinEx Tradable Russian |

FinEx Funds plc |

Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) |

₽ |

|

|

|

2 |

FinEx Tradable Russian |

FinEx Funds plc |

Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays) |

$ |

|

|

|

3 |

ITI Funds Russia-focused USD |

ITI Funds |

ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index) |

$ |

|

|

|

Денежный рынок |

||||||

|

4 |

FinEx Cash Equivalents UCITS ETF (RUB) |

FinEx Funds plc |

Solactive 1-3 month US T-Bill Index |

₽ |

|

|

|

5 |

FinEx Cash Equivalents UCITS ETF (USD) |

FinEx Funds plc |

Solactive 1-3 month US T-Bill Index |

$ |

|

|

|

Акции |

||||||

|

6 |

FinEx FFIN Kazakhstan Equity ETF (KZT) |

FinEx Physically Backed Funds plc |

Kazakhstan Stock Exchange Index (KASE Index) |

₸ |

|

|

|

7 |

FinEx Russian RTS Equity UCITS ETF (USD) |

FinEx Funds plc |

Индекс РТС полной доходности "нетто" (по налоговым ставкам иностранных организаций) (RTSTRN) |

$ |

|

|

|

8 |

ITI Funds RTS Equity ETF |

ITI Funds |

Индекс РТС (RTSI$ Index) |

$ |

|

|

|

9 |

FinEx Germany |

FinEx Funds plc |

Solactive GBS Germany Large & Mid Cap Index NTR |

€ |

|

|

|

10 |

FinEx USA UCITS ETF |

FinEx Funds plc |

Solactive GBS United States Large & Mid Cap Index NTR |

$ |

|

|

|

11 |

FinEx China UCITS ETF |

FinEx Funds plc |

Solactive GBS China ex A-Shares Large & Mid Cap USD Index NTR |

$ |

|

|

|

12 |

FinEx Global Equity UCITS ETF |

FinEx Funds plc |

Solactive Global Equity Large Cap Select Index |

$ |

|

|

|

13 |

FinEx Global Equity UCITS ETF |

FinEx Funds plc |

Solactive Global Equity Large Cap Select Index |

₽ |

|

|

|

Золото |

||||||

|

14 |

FinEx Gold ETF (USD) |

FinEx Physically Backed Funds plc |

LBMA GoldPriceAM (USD) |

$ |

|

|

Акции ETF стоят от 550 до 7250 рублей за штуку в зависимости от наименования, минимум можно купить одну акцию ETF. Их точная цена регулярно меняется в течение дня в зависимости от ситуации на рынке. Таким образом, ETF позволяют инвестировать в портфель акций крупных компаний путем приобретения минимальных долей от полного портфеля соответствующих акций, который может стоить сотни тысяч рублей.

Закрытые паевые инвестиционные фонды недвижимости и REIT

Закрытые паевые инвестиционные фонды недвижимости (ЗПИФН) – это фонды, которые инвестируют средства вкладчиков в объекты жилой или коммерческой недвижимости. Управляющая компания ЗПИФа инвестирует полученные средства в объекты недвижимости и занимается их дальнейшим управлением за вознаграждение. В обмен на деньги вкладчики получают ценные бумаги фонда – паи, цена которых может расти в зависимости от стоимости недвижимости в фонде.

Так как ПИФы недвижимости закрытые, то паи фонда нельзя погасить и получить деньги в любой момент времени. Погасить паи можно только через несколько лет, когда имущество фонда будет распродано, а фонд закроется.

Самый дешевый пай ЗПИФН стоит на бирже 138 рублей, продается лотами по десять штук. ЗПИФы от управляющих компаний стоят порядка 10 тыс. рублей. Но правила фонда могут предусматривать минимальный порог инвестирования в значительном размере.

ЗПИФН могут быть допущены к биржевым торгам, если соответствуют определенным требованиям. Их ликвидность и динамика цены на российском рынке ограничивают разумный выбор инвестора до пары фондов, цена их лотов находится в пределах 1500 рублей.

REIT – зарубежные фонды недвижимости. Для инвестирования в зарубежную недвижимость можно использовать инвестиционные трасты недвижимости Real Estate Investment Trust (REIT). Это компании, которые занимаются вложениями и управлением недвижимостью в США и других странах.

Инвестору достаточно купить их акции на бирже, а все вопросы касательно выбора, покупки и управления объектами берет на себя управляющая компания. 35 американских фондов уже торгуются на Санкт-Петербургской бирже.

REIT – это компании, инвестирующие не менее 75% активов в недвижимость и получающие не менее 75% прибыли в виде оплаты аренды недвижимости. Так же такие компании выплачивают не менее 90 % прибыли в виде дивидендов.

Доход инвестора в REIT в целом складывается из роста стоимости ценных бумаг компании и выплачиваемых дивидендов.

Важные преимущества REIT – это вторичное обращение на бирже и ликвидность. Даже у фондов с капитализацией 1 млрд долларов торговый оборот составляет 1-1,5 млн долларов в день, то есть больше, чем у биржевых ЗПИФН [15]. Так что переживать по поводу возможности продать инструменты владельцу небольшого пакета не придется. REIT вполне подойдет как альтернатива долларовым депозитам (1-2% годовых) и облигациям.

В результате проведения исследования рассмотрены и проанализированы ключевые инструменты инвестирования доступные компаниям. Каждый из инструментов имеет характерные особенности и может быть применен при определенных условиях.

Для некоторых продуктов необходим только расчетный счет, для других помимо обычного расчетного счета компании может потребоваться еще и брокерский или валютный счет.

Какого-то принципиально лучшего инструмента из предложенных выделить нельзя. В связи с чем, в практике компании используют либо самые простые варианты, либо формируют полноценные портфели из различных инструментов.

Выводы

Выводы относительно основных параметров инструментов и их принципиальные различия сформированы в виде таблицы, которая позволяет оценить их сильные и слабые стороны (табл. 14).

Таблица 14.

Параметры инструментов инвестирования для ЮЛ

|

Инструмент |

Срок, дней

|

Доходность, % годовых |

Комиссии |

Доступность (сумма, возможность заключения сделки) |

Гарантии возврата вложенных средств |

|

Депозит |

7-1096 |

до 4% |

нет |

от любой суммы ч/з банк-клиент |

да, в рамках договора |

|

Краткосрочный депозит |

1-7 |

до 4% |

нет |

от 1-10 млн рублей в зависимости от Банка ч/з банк-клиент |

да, в рамках договора |

|

Структурный депозит |

1-238 |

до 11% |

нет |

от 200 тысяч рублей ч/з банк-клиент |

нет, зависит от движения курса валюты |

|

Обратное РЕПО |

1-90 |

до 5% |

за сделку, за брокерский счет |

от 200 тысяч рублей ч/з банк-клиент и брокера |

да, в рамках договора |

|

Облигации, в том числе ОФЗ |

любой срок, не более действия ЦБ |

в среднем 6% |

за сделку, за брокерский счет |

от стоимости конкретной ЦБ, ч/з брокера |

нет, рыночный инструмент |

|

Акции |

любой срок, не более действия компании-эмитента |

может показать «-» доход

|

за сделку, за брокерский счет |

от стоимости лота конкретных акций, ч/з брокера |

нет, рыночный инструмент |

|

ПИФ |

не более срока действия фонда |

до 49%, может показать «-» доход

|

за сделку, за брокерский счет, за управление |

от стоимости пая ч/з брокера |

нет, рыночный инструмент |

|

ETF |

как по акциям |

может показать «-» доход

|

за сделку, за брокерский счет |

от стоимости 1 акции ETF-фонда ч/з брокера |

нет, рыночный инструмент |

|

ЗПИФн |

не более срока существования фонда |

До 49%, может показать «-» доход

|

за сделку, за брокерский счет, за управление |

от стоимости пая ч/з брокера |

нет, рыночный инструмент |

|

REIT |

как по акциям |

может показать «-» доход

|

за сделку, за брокерский счет |

от стоимости 1 акции фонда REIT ч/з брокера |

нет, рыночный инструмент |

Таким образом, компания, ставя перед собой задачи по инвестированию свободных средств может подобрать тот инструмент, который обеспечит ей ожидаемое соотношение доходности и гарантий сохранности размещенных средств.

Важно, что организации не обязательно отвечать требованиям для квалифицированных инвесторов юридических лиц [16], см. табл. 15.

Таблица 15.

Требования КИ

|

Требования |

С 26.06.2015г. |

|

|

Собственный капитал |

не менее 200 млн. руб. |

|

|

Совершены сделки с финансовыми |

|

|

|

Выручка |

по РСБУ и МСФО |

не менее 2 млрд. руб. |

|

Сумма активов |

не менее 2 млрд. руб. |

|

Достаточно ставить выполнимые финансовые задачи и пользоваться доступными цифровыми и стандартными банковскими и брокерскими продуктами для получения дополнительного дохода. Грамотное формирование инвестиционного портфеля позволит обеспечить надежности и прибыльности вложений организации [17].

1. Gadzhiahmedova E.M., Yachmeneva G.E., Matveev V.V. Obespechenie ekonomicheskoy bezopasnosti Rossii v usloviyah globalizacii i fritrederstva // Nacional'naya bezopasnost' i strategicheskoe planirovanie. - 2019. - № 4 (28). - S. 56-69.

2. Ukaz Prezidenta RF ot 13 maya 2017 g. № 208 «O Strategii ekonomicheskoy bezopasnosti Rossiyskoy Federacii na period do 2030 goda» [Elektronnyy resurs]. - Rezhim dostupa: https://www.garant.ru/products/ipo/prime/doc/71572608/

3. Matveev A.V., Matveev V.V. Analiz sostoyaniya i perspektivy rossiyskoy ekonomiki // V sbornike: Gosudarstvo i biznes. Sovremennye problemy ekonomiki. Materialy VII Mezhdunarodnoy nauchno-prakticheskoy konferencii. - SPb: Severo-Zapadnyy institut upravleniya RANHiGS pri Prezidente RF, Fakul'tet ekonomiki i finansov, 2015. - S. 30-39.

4. Cifrovaya ekonomika v Rossii. [Elektronnyy resurs]. - Rezhim dostupa: https://data-economy.ru.

5. Buzova I.A., Mahovika G.A., Terehova V.V. Kommercheskaya ocenka investiciy. - SPb: Piter, 2003. - s.22.

6. Instrukciya po otkrytiyu depozita onlayn v PAO Sberbanka. [Elektronnyy resurs]. - Rezhim dostupa: https://www.sberbank.com/common/img/uploaded/engage/doc/pamyatka_rds_online.pdf.

7. Bivalyutnyy depozit v PAO Sberbank. [Elektronnyy resurs]. - Rezhim dostupa: https://www.sberbank-am.ru/individuals/managed_account/strategy/bivalyutnyy-dokhod.

8. Brokerskie uslugi, sdelki REPO PAO Sberbank. [Elektronnyy resurs]. - Rezhim dostupa: https://www.sberbank.ru/ru/legal/investments/broker_service/marketsandservices

9. Lukasevich I.Ya. Investicii: Uchebnik. - M.: Vuzovskiy uchebnik: INFRA-M, 2012.

10. Obligacii, evroobligacii i OFZ, fil'tr po vypuskam. [Elektronnyy resurs]. - Rezhim dostupa: https://bonds.finam.ru/issue/search/default.asp?operatorIdName=&operatorTypeName="eType=1&Code=&srchString=§orId=3&FieldId=0&status=0¤cyId=0&volumeFrom=&volumeTo=&couponRateFrom=&couponRateTo=&placementMethod=0®istrationDateFrom=®istrationDateTo=®Number=&amortization=0&operatorId=0&OperatorTypeId=0&placementFrom=&placementTo=&paymentFrom=1&paymentTo=120&couponDateFrom=&couponDateTo=&offerExecDateFrom=&offerExecDateTo=&YTMFrom=&YTMTo=&YTMOffer=on&isRPS=0&leaderDateFrom=&leaderDateTo=&liquidRange=0&liquidType=2

11. Golubye fishki» na Moskovskoy birzhe. [Elektronnyy resurs]. - Rezhim dostupa: https://place.moex.com/useful/golubye-fishki-na-moskovskoy-birzhe?list=vse-pro-aktsii

12. Devid i Tom Gardner. Rukovodstvo po investirovaniyu: kak glupcy obstavili umnikov».

13. Paevye investicionnye fondy (PIFy) [Elektronnyy resurs]. - Rezhim dostupa: https://www.banki.ru/investment/mutual/?utm_medium=cpc&utm_source=yandex&utm_campaign=investitsii-p-pif-komp-38548642&utm_content=8364884587_14886848212_desktop_search_none_Vsevolozhsk_no_none_premium_1__v3%7C%7C8364884587%7C%7C14886848212%7C%7CTop%20pifov%7C%7C1%7C%7Cpremium%7C%7Cnone%7C%7Csearch%7C%7Cno&utm_term=Top%20pifov&source=y_cpc_8364884587_14886848212_desktop_none&yclid=4610748881936604632,

14. Spisok luchshih ETF[Elektronnyy resurs]. - Rezhim dostupa: https://www.banki.ru/investment/mutual/etf/

15. Vaschenko G. Kak investirovat' v nedvizhimost', ne pokupaya nedvizhimost' [Elektronnyy resurs]. - Rezhim dostupa: https://www.banki.ru/news/columnists/?id=10917370.

16. Trebovaniya k yuridicheskim licam dlya polucheniya statusa kvalificirovannogo investora [Elektronnyy resurs]. - Rezhim dostupa: https://www.moex.com/s150

17. Gus'kova N.D. Investicionnyy menedzhment: uchebnik. - M.: KNORUS, 2014.